近日,福建地方金融监督管理局下发《福建省小额贷款公司考核评价管理办法(征求意见稿)》,意见稿中明确了小贷公司存在"单笔贷款年化综合费率超过24%"时,年度考核评价结果为不合格。如果考核结果被评为不合格,监管部门将予以重点监管,下发整改通知书,加大清理处置力度,督促引导相关公司及时整改,或者有序退出小额贷款行业。

福建地方对于信贷利率的要求走到全国前列。消金界了解到,该地区的消金公司就较早受到监管指导,将定价上限划在24%以内。

目前全国消金机构也有此要求。但据同业反馈,部分消金并未做到,主要原因是近几年资产荒愈发严重,机构要想增长,就愈有突破24%的冲动,倾向于扩大至36%以内资产。

福建地方此次拟将小贷公司的定价限制24%以内,对当前开展高定价资产的合作方影响较大。消金界了解到,目前在实际操作中,在个贷链条上,小贷公司一般作为助贷机构的兜底资金方,在银行等资金方无法放款时,是事实上的最后一道放款方。若禁止开展24%以上业务,合作机构的盈利能力和规模增长将受到较大负面影响。

目前全国范围内,头部助贷平台的关联小贷中有一家位于福建。

消金界了解到,当前腰部助贷平台与地方小贷是24%以上客群的主力军。如果类似政策扩展到全国,将会对消金、小贷公司的资金供给产生巨大负面影响,行业规模或收缩数千亿元,相关机构的盈利能力将会严重下跌,高定价客群风险上升。若为合规而将客群强行迁移至24%以内,行业信贷资产将受连带,或带来风险的进一步上升。

近年来,信贷利率的监管持续加强,效果显著。2013年9月24日,银行间市场利率定价自律机制正式成立,利率自律机制在人民银行指导下,商业银行积极贯彻落实监管要求,持续让利实体经济,信贷市场竞争加剧,息差、利差呈现缩窄态势。

而早在2020年,央行相关政策就已表明,商业银行按照有关规定,可以与客户自主协商确定存贷款利率。因此,当出借人为金融组织的,不适用民间借贷司法解释的LPR4倍的限制。主要包括7大类:经地方金融监管部门批准设立并监管的小贷公司、融资担保公司、区域性股权市场、典当行、融资租赁公司、商业保理公司、地方资产管理公司。

2017年出台的《关于规范整顿"现金贷"业务的通知》(整治办函〔2017〕141号)指出:"各类机构以利率和各种费用形式对借款人收取的综合资金成本应符合最高人民法院关于民间借贷利率的规定(即4倍LPR)"。不过,同业认为,141号文中"现金贷"的定义是具有无场景依托、无指定用途、无客户群体限定、无抵押等特征的业务,现实中银行、消金、小贷等从事的是有消费场景的消费贷业务,绝大部分不属于此范畴。

近几年,银行、消金等机构的利率已一降在降。为争夺消费贷优质客户,信贷利率甚至已来到3%左右。因此在持续让利的市场环境下,据同业反馈,未来监管对商业银行明文出台利率强制性指标的可能性不大。

然而,对于小贷机构的利率限制出台强制性要求,目前争论还较大。有声音认为,要为全部金融消费者减轻信贷负担;也有声音认为,小贷不同于银行,客户大多为下沉群体,风险较高。一旦强行限制24%以内,那么一部分客群的需求将不会被覆盖,或将重新沦落至"高利贷"等黑灰产的手中。

从宏观来看,小贷的日子也不好过。2021-2023年全国小贷公司的机构数量和贷款余额呈下降趋势。截至2021年末,全国共有小额贷款公司6453家。贷款余额9415亿元,全年增加550亿元。截至2023年12月末,全国共有小额贷款公司5500家。贷款余额7629亿元,全年减少1478亿元。

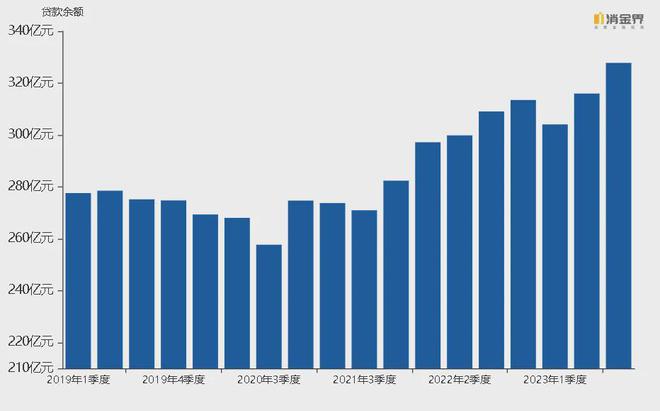

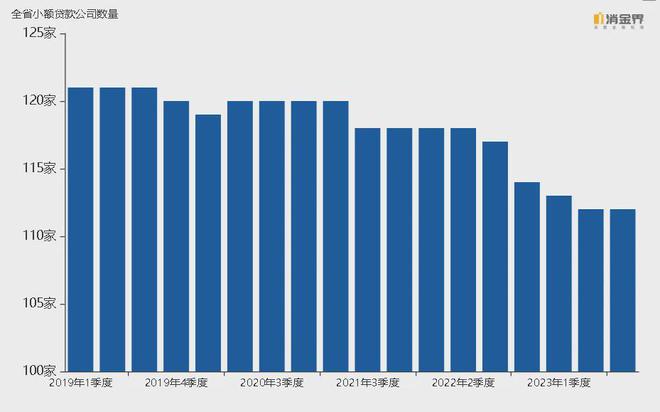

消金界统计发现,截至2023年末,福建地区的小贷公司机构数量112家,从2019年初的121家下降了9家。2023年末福建地区的小贷余额349亿元,占全国的4.57%,远低于重庆、广东地区的千亿余额规模;但整体趋势上升。由于规模不大,当地小贷公司的代表性有限。若新规落地,福建等地区小贷或进一步收紧对客综合定价到24%以内。当地小贷规模在资产荒的背景下,短期增长将受限。

目前各地对小贷的监管尺度不同,但对于高定价展业占比较高的平台,还是需要关注政策风险。在LPR利率持续下降的背景下,监管对银行、消金、小贷的利率指导一直是要求下降的,尤其是和普惠、小微相关的贷款利率。

现实是,2023年以来,一些小贷与中小助贷平台,由于24%以内资产的盈利性较弱,甚至亏损,加之会员、权益包等受到强监管后,大幅向36%资产迈进。在经济转暖的过程中,他们服务的下沉客户需要借贷过渡。而监管有意减轻下沉客户的负债,收紧借贷利率。在这一过程中,产业链似乎存在矛盾。但拉长来看,全行业始终在不同的角度,维持着合规与风险的动态平衡。在金融全面纳入监管后,下沉市场经营风险的能力,到了真正考验的时候了。