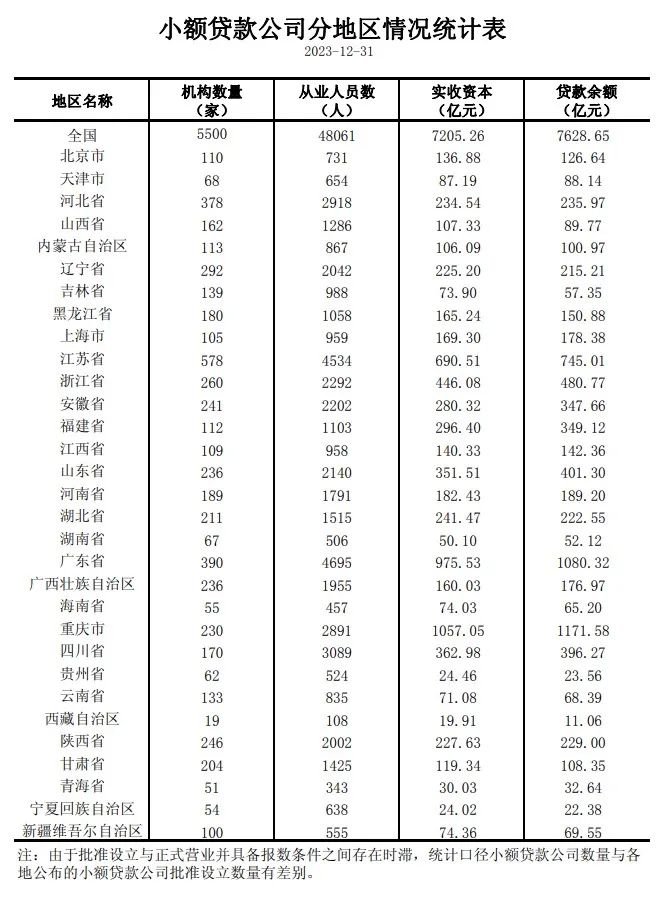

随着央行在2024年1月26日发布《2023年小额贷款公司统计数据报告》,小额贷款行业的现状逐渐浮出水面。报告显示,截至2023年12月末,全国共有小额贷款公司5500家,贷款余额7629亿元。然而,从企业数量和贷款规模看,小贷公司去年全年减少了458家,贷款余额减少了1478亿元。整个行业的发展水平已经不及10年前。

小贷公司为何急剧下降?

小贷公司之所以急剧下降,有多方面原因,随着国内外经济形势的不断变化,部分企业面临经营压力,导致还款能力下降,增加了小额贷款公司的坏账风险。同时,整体经济增速的放缓也使得市场需求减少,对小额贷款公司的业务拓展带来了不小的压力。监管政策的调整也对小额贷款公司提出了更高的要求。为了防范金融风险,监管部门加强了对小额贷款公司的合规检查和风险管理。这要求小额贷款公司必须提高自身的合规意识和风险管理水平,以满足监管要求。然而,对于一些规模较小、管理水平较低的公司来说,这无疑是一个巨大的挑战。

此外,互联网线上贷款的普及对小额贷款公司造成了不小的冲击。随着互联网技术的不断发展,线上贷款平台如雨后春笋般涌现,为消费者和企业提供了更加便捷的融资渠道。这些线上平台凭借低成本、高效率和良好的用户体验等优势,迅速占领了市场份额。而小额贷款公司由于传统业务模式和较高运营成本等因素的限制,难以与之竞争。

小贷公司的出路在哪里?

首先,小额贷款公司需要重新审视自身的经营模式和业务策略。在过去的经营中,一些小额贷款公司可能过于追求短期利益,忽略了风险管理和合规要求,导致不良贷款率上升、资产质量下降等问题。因此,小额贷款公司需要调整经营策略,加强风险管理,提高资产质量。具体来说,可以通过建立完善的风险评估体系、加强客户信用管理、提高贷款审批标准等措施,降低风险敞口。

其次,小额贷款公司需要创新业务模式和产品服务,以满足市场的变化和客户的需求。随着经济的发展和消费者需求的升级,传统的"小额、短期、高利"的小额贷款模式已经不能满足客户的需求。因此,小额贷款公司需要开发更加多样化、个性化的产品和服务,以满足不同客户的需求。例如,可以针对小微企业和农户提供定制化的金融服务,包括长期贷款、信用贷款、抵押贷款等;也可以与其他金融机构合作,推出联合贷款、资产证券化等创新产品。

第三,小额贷款公司需要加强与其他金融机构的合作与交流。在金融领域,合作与交流是实现互利共赢的重要途径。小额贷款公司可以通过与银行、保险公司、证券公司等机构合作,实现资源共享和优势互补。例如,与银行合作可以获取资金支持、降低融资成本;与保险公司合作可以提供保险保障、降低风险;与证券公司合作可以提供资本市场融资服务、拓展收入来源。通过合作与交流,小额贷款公司可以提升自身的竞争力,更好地应对市场的挑战。

第四,小额贷款公司需要关注社会责任和可持续发展。作为普惠金融的重要一环,小额贷款公司应该积极履行社会责任,关注弱势群体的金融需求。通过提供普惠金融服务,帮助贫困人口和小微企业摆脱困境、实现发展。同时,小额贷款公司也应该注重可持续发展,通过绿色金融、环保等领域的投资,实现经济效益和社会效益的双重目标。

第五,小额贷款公司需要加强自身的数字化转型。随着科技的发展和数字化时代的到来,传统的业务模式已经难以适应市场的变化。小额贷款公司需要借助大数据、云计算、人工智能等技术手段,实现数字化转型。通过数字化转型,小额贷款公司可以提高服务质量和效率、降低运营成本、优化客户体验。例如,通过大数据分析客户信用状况和行为习惯,提高贷款审批的准确性和效率;通过人工智能技术优化客户服务流程,提高客户满意度;通过云计算技术实现数据安全和信息共享等。

最后,政策层面也需要给予小额贷款公司一定的支持和引导。政府可以通过财政补贴、税收优惠等措施降低小额贷款公司的经营成本;通过完善法律法规和监管政策规范行业秩序;通过搭建信息共享平台促进资源整合和合作交流等。政策的支持和引导有助于激发小额贷款公司的创新活力,促进行业的健康发展。